Преимущественно в результате корректировок по второстепенным злакам прогноз мирового производства всех видов зерна (пшеница и кормовое зерно) в 2019/20 году с прошлого месяца повышен на 1 млн. тонн до 2177 млн. тонн, что на 2% больше, чем в прошлом году. Дальнейшее сокращение по промышленному использованию, прежде всего в индустрии кукурузного этанола в США, более чем компенсируется повышением по продовольственному и кормовому спросу, и оценка мирового потребления с прошлого месяца увеличена на 1 млн. тонн. С учетом понижательных корректировок по ЕС, России и Турции прогноз мировых запасов с прошлого месяца снижен на 6 млн. тонн. Показатель торговли сокращен на 1 млн. тонн, учитывая спад отгрузок кукурузы и ячменя.

Исходя из улучшения перспектив урожая кукурузы (в том числе в США и Китае), перспективная оценка мирового производства всех видов зерна в 2020/21 году с прошлого месяца повышена на 12 млн. тонн до 2230 млн. тонн (+2% с предыдущего года). Показатель потребления уменьшен вследствие снижения оценки по промышленному сектору. Повышение по пшенице, кукурузе и ржи ведет к увеличению прогноза мировых запасов на 10 млн. тонн, при этом впервые за четыре года ожидается рост резервов всех видов зерна (+13 млн. тонн). С учетом более высоких, чем прежде, прогнозов отгрузок пшеницы, кукурузы и сорго показатель торговли в 2020/21 (июль/июнь) году увеличен с прошлого месяца на 3 млн. тонн.

Понижательные корректировки по Аргентине и Индии ведут к сокращению оценки глобального производства соя-бобов в 2019/20 году на 2 млн. тонн до 336 млн. тонн, что на 7% меньше, чем в прошлом году. Однако это более чем компенсируется повышением показателя резервов на начало года, и с учетом сокращения прогноза потребления оценка запасов увеличена на 3 млн. тонн до 41 млн. тонн, что значительно меньше прошлогоднего уровня. Поскольку повышение по Бразилии более чем компенсируется сокращением по менее крупным производителям, мировое производство в 2020/21 году оценивается чуть ниже, чем в прошлом месяце – на уровне 363 млн. тонн, что на 27 млн. тонн больше, чем в предыдущем сезоне. Прогноз совокупного потребления с прошлого месяца не изменился и составляет рекордные 363 млн. тонн, что на 2% больше, чем в прошлом году, при этом показатель запасов повышен в связи с улучшением перспектив по Китаю, где ожидается накопление резервов. Объемы торговли прогнозируются на 2 млн. тонн выше, чем в прошлом месяце – на пиковой отметке в 159 млн. тонн (+6 млн. тонн с предыдущего года), что связано с ростом оценок по спросу в Азии.

Поскольку сокращение по производству и общему предложению соответствует эквивалентному снижению по потреблению, глобальные резервы риса в 2019/20 году прогнозируются на том же уровне, что и в прошлом месяце, составляющем рекордные 176 млн. тонн. Так как повышательные корректировки по Индии и Китаю более чем компенсируются понижением по другим странам Азии, перспективная оценка мирового производства в 2020/21 году незначительно снижена и составляет 506 млн. тонн, что все еще на 9 млн. тонн больше, чем в прошлом году, и является рекордным уровнем. Учитывая небольшое сокращение прогноза потребления, переходящие запасы оцениваются на пиковом уровне в 182 млн. тонн, что на 3% больше, чем в прошлом году. Прогноз торговли в 2021 году остается прежним и составляет 44 млн. тонн, что несколько выше прошлогоднего показателя.

Индекс МСЗ по зерну и маслосеменам (GOI) за месяц повысился на 1%, так как ослабление экспортных цен на пшеницу, рис и ячмень более чем компенсировалось повышением по кукурузе и соя-бобам.

Общая информация

Рекордные результаты сбора пшеницы и ячменя, как ожидается, более чем компенсируют неурожай кукурузы, что приведет к росту мирового производства всех видов зерна (пшеница и кормовое зерно) в 2019/20 году на 40 млн. тонн до 2177 млн. тонн. Этот показатель лишь немногим ниже исторического максимума 2016/17 года. Согласно прогнозу, потребление возрастет на 1%, так как повышение продовольственного и кормового спроса более чем компенсирует снижение промышленного использования. Прогнозируется лишь небольшое сокращение запасов всех видов зерна, при этом накопление пшеницы, ячменя и ржи почти компенсирует очередной заметный спад резервов кукурузы. Ожидаются рекордные объемы торговли, в том числе рост отгрузок пшеницы, кукурузы, ячменя и сорго.

Мировое производство всех видов зерна в 2020/21 году прогнозируется на самом высоком уровне за всю историю, составляющем 2230 млн. тонн (+54 млн. тонн с прошлого года), учитывая рекордные урожаи пшеницы (+4 млн. тонн) и кукурузы (+50 млн. тонн). Потребление должно достичь нового пика на фоне расширения продовольственного и кормового использования, а также восстановления промышленного спроса. Прогнозируется первое за четыре года увеличение объемов мировых запасов – до 627 млн. тонн (+13 млн. тонн с предыдущего года), поскольку спад переходящих резервов кукурузы четвертый год подряд более чем компенсируется ростом по другим видам зерна. Наращивание отгрузок кукурузы двенадцатый год подряд является главной причиной ожидаемого расширения мировой торговли зерном на 2% до нового высокого показателя в 387 млн. тонн.

Несмотря на рекордный урожай в Бразилии, глобальное производство соя-бобов в 2019/20 году, как ожидается, сократится с прошлого года на 7%, что связано с существенным спадом урожая в США и снижением производства в Аргентине, Канаде и Индии. Учитывая рост потребления, ожидается резкое уменьшение запасов, главным образом в результате существенного спада в США. Торговля может увеличиться с прошлого года на 1%, так как рост отгрузок в Китай более чем компенсирует снижение спроса со стороны других покупателей. С учетом перспектив значительного улучшения урожая США глобальное производство в 2020/21 году, согласно прогнозу, возрастет с прошлого года на 8% до 363 млн. тонн. Хотя потребление может достичь новой пиковой отметки, переходящие запасы прогнозируются чуть ниже, чем в прошлом году – на уровне 42 млн. тонн; ожидается, что номинальное накопление в Китае более чем компенсирует спад в других регионах. С учетом прогнозируемого очередного прироста закупок Китая мировая торговля, согласно оценке, расширится с прошлого года на 4%.

Поскольку рекордное производство в Индии сопровождается спадом урожаев в других странах, глобальное производство риса в 2019/20 году оценивается прошлогоднем уровне. Хотя весь масштаб последствий пандемии COVID-19 для структуры спроса остается неясным, Совет ожидает, что общий объем использования увеличится в связи с ростом численности населения. На фоне обширного предложения прогнозируется рост запасов до новой рекордной отметки, что связано с расширением в Китае и основных экспортерах, при этом объемы торговли в 2020 году, как ожидается, не изменятся. В связи с предполагаемым расширением площадей в Азии мировое производство риса в 2020/21 году, согласно прогнозу, достигнет пикового уровня в 506 млн. тонн, что на 9 млн. тонн больше прошлогоднего показателя, при этом благодаря накоплению в ключевых экспортерах глобальные переходящие запасы достигнут рекордных 182 млн. тонн. Восстановление спроса в странах Африки может повлечь за собой межгодовой рост торговли в 2021 году на 4%.

Сводный обзор рынка

Индекс GOI МСЗ с прошлого месяца увеличился на 1%, при этом составляющие его компоненты изменялись разнонаправленно.

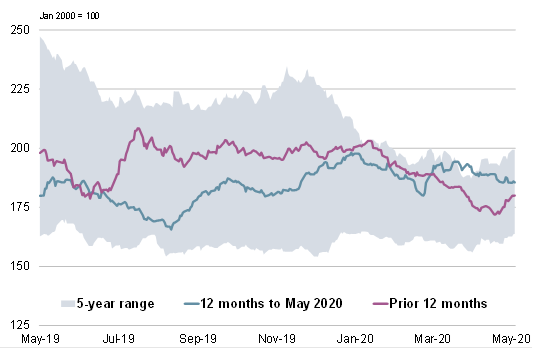

Пшеница: субиндекс GOI

Отчасти под давлением перспектив обширного мирового предложения и обеспокоенности из-за коронавируса субиндекс GOI МСЗ по пшенице снизился на 1%. Потери сдержала засушливая погода в некоторых странах Европы и в Черноморском регионе.

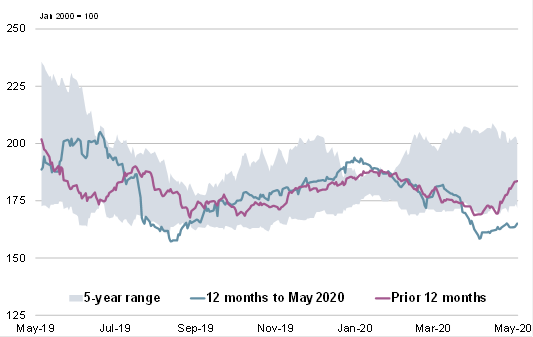

Кукуруза: субиндекс GOI

Субиндекс GOI МСЗ по кукурузе с момента выхода последнего Обзора рынка зерновых возрос на 4%, что объясняется существенным восстановлением цен в США вследствие укрепления экспортного спроса и некоторых ограничений при движении барж по внутренним водным путям из-за наводнения.

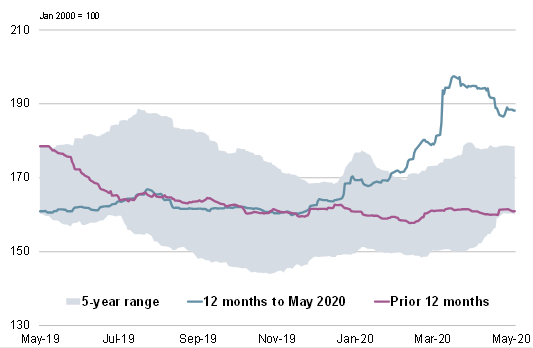

Рис: субиндекс GOI

После резкого скачка в предыдущем месяце субиндекс GOI МСЗ по рису в мае упал на 3%, что связано, главным образом, с потерями в Таиланде, где наблюдалось снижение покупательского спроса и слабое давление сезонных факторов.

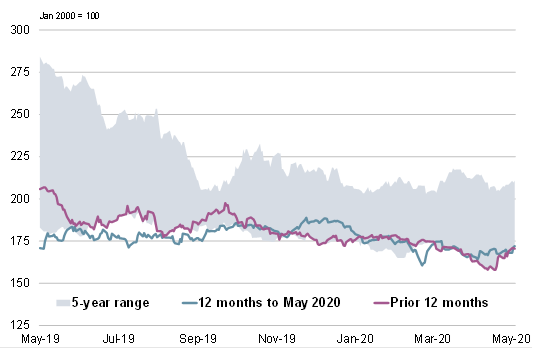

Соя-бобы: субиндекс GOI

Субиндекс GOI МСЗ по соя-бобам повысился с прошлого месяца на чистые 4%. Наибольший рост зарегистрирован в Южной Америке, что отчасти отражает укрепление экспортного спроса в Бразилии и сложности с логистикой в Аргентине.

Источник: IGC