С прошлого месяца прогноз мирового производства всех видов зерна (пшеница и кормовое зерно) в 2019/20 году повышен на 5 млн. тонн до 2162 млн. тонн, главным образом в связи с увеличением показателя по кукурузе. Отражая более высокую, чем ожидалось, урожайность, но при этом небольшое снижение оценки площадей, прогноз урожая кукурузы в США увеличен на 3 млн. тонн до 345 млн. тонн (366 млн. тонн в прошлом году). С учетом роста показателей по ЕС и Украине мировое производство ячменя в настоящее время оценивается на рекордной отметке. Прогноз общего потребления зерна составляет 2188 млн. тонн, что на 1% больше прошлогоднего показателя и на 4 млн. тонн выше, чем в прошлом месяце, при этом основная часть корректировки приходится на кукурузу. В результате изменения по кукурузе и ячменю прогноз переходящих запасов зерна увеличен приблизительно на 2 млн. тонн, однако он все еще указывает на третье межгодовое сокращение мировых резервов подряд. Показатель торговли с прошлого месяца повышен на 0,8 млн. тонн вследствие увеличений по кукурузе и сорго.

Мировая уборочная площадь под пшеницей в 2020/21 году, согласно прогнозу, расширится с прошлого года на 1% до 218 млн. га. Сырая погода прервала осенние полевые работы в некоторых регионах ЕС, прежде всего в Великобритании и Франции. В Украине из-за засухи недавно засеянные озимые плохо укоренились в преддверии зимы, при этом сообщается о значительном сокращении площадей. В России, напротив, прогнозируется расширение уборочной площади. Посевная в США фактически завершена, при этом посевная площадь, как ожидается, останется близкой к историческим минимумам. Мировые площади под рапсом, согласно предварительному прогнозу, увеличатся с прошлого года почти на 3%, учитывая расширение в ЕС и Черноморском регионе.

Прогноз Совета по мировому урожаю соя-бобов в 2019/20 году сохраняется на пиковой отметке в 341 млн. тонн, что на 5% меньше, чем в прошлом году вследствие спада производства в США. Потребление в целом оценивается на прежнем уровне, однако в связи с повышением показателя запасов на начало года, прогноз переходящих резервов увеличен на 3 млн. тонн до 35 млн. тонн. Это все еще почти на треть меньше, чем в прошлом году, главным образом в связи с резким спадом в США. Учитывая, что умеренное повышение прогноза поставок в Китай компенсируется сокращениями по другим регионам, перспективная оценка торговли сохраняется на отметке 151 млн. тонн, что соответствует показателю прошлого года.

Во многом отражая сохраняющиеся низкие темпы отгрузок риса в Индии и Таиланде, прогноз мировой торговли рисом в 2019 году сокращен с прошлого месяца на 1 млн. тонн до 43,5 млн. тонн, что на 6% меньше, чем в прошлом году. Глобальное производство в 2019/20 году прогнозируется на уровне 500 млн. тонн, что практически соответствует прошлогоднему показателю. С учетом небольшого межмесячного повышения оценки потребления мировые резервы прогнозируются на 1 млн. тонн выше, чем в октябре – на рекордной отметке в 180 млн. тонн, что на 6 млн. тонн больше, чем в прошлом году. Перспективная оценка торговли в 2020 году незначительно сокращена и составляет 45,4 млн. тонн, что, однако, указывает на умеренное восстановление.

Общая информация

Мировое производство всех видов зерна (пшеница и кормовое зерно) в 2019/20 году, согласно прогнозу, составит 2162 млн. тонн, увеличившись с прошлого года на 1%, так как повышение урожаев пшеницы и ячменя (до рекордного уровня) более чем компенсирует спад по кукурузе. Ожидается, что увеличение мирового урожая почти компенсирует самый низкий за три года уровень запасов на начало сезона, и общий объем предложения будет лишь немногим меньше, чем в предыдущем году. Совокупное потребление зерна, согласно прогнозу, достигнет новой пиковой отметки в 2188 млн. тонн (+1% с прошлого года), учитывая рост продовольственного, кормового и промышленного использования. Глобальные запасы зерна, как ожидается, сократятся на 26 млн. тонн до пятилетнего минимума в 594 млн. тонн. Этот спад полностью обусловлен сокращением резервов кукурузы (-39 млн. тонн с прошлого года), в том числе в США (-7 млн. тонн), Китае (-21 млн. тонн) и ЕС (-2 млн. тонн). Переходящие запасы пшеницы могут стать самыми крупными за всю историю, однако их накопление происходит главным образом в Китае и Индии, тогда как совокупный объем резервов основных экспортеров с прошлого года, вероятно, почти не изменится. Торговля зерном (июль/июнь), как ожидается, достигнет нового исторического максимума в 375 млн. тонн (+3% с прошлого года), учитывая увеличение отгрузок пшеницы, кукурузы, ячменя, сорго и овса.

Так как самый низкий урожай США за шесть сезонов лишь незначительно компенсируется потенциальным ростом в других странах, в том числе в Бразилии, глобальное производство соя-бобов в 2019/20 году, согласно предварительному прогнозу, сократится с прошлого года на 5% до 341 млн. тонн. Умеренный рост кормового, продовольственного и промышленного спроса, в частности в Азии и Америках должен привести к высоким показателям потребления, однако в сравнении с предыдущими периодами прогнозируемый межгодовой рост в 2% выглядит невыразительно. Главным образом в связи с использованием резервов США переходящие запасы, согласно прогнозу, с прошлого года сократятся на треть – до 35 млн. тонн. Учитывая, что увеличение отгрузок в Китай и множество других рынков более чем компенсирует сокращение поставок в Южную Америку, торговля с прошлого года, как ожидается, почти не изменится и составит 151 млн. тонн.

Так как слабый спрос в ряде ключевых азиатских покупателей лишь частично компенсируется незначительным укреплением покупательского интереса со стороны импортеров стран Африки южнее Сахары, глобальная торговля рисом в 2019 году (январь/декабрь), согласно оценке, упадет с прошлого года на 6% до 43,5 млн. тонн. Как следствие, продажи Индии и Таиланда могут сократиться. Экспорт Китая, напротив, должен продемонстрировать уверенный межгодовой рост за счет увеличения поставок в Африку. Глобальное производство в 2019/20 году, согласно прогнозу, в целом сохранится на уровне предыдущего года, так как снижение урожаев в Индии и Китае компенсируется ростом в других регионах, при этом накопление в ведущих производителях может обеспечить новый пиковый уровень запасов. Прогнозируется восстановление торговли, однако ее объемы не достигнут прежних пиковых отметок.

Сводный обзор рынка

Индекс GOI МСЗ в ноябре немного снизился, так как укрепление экспортных котировок по кукурузе сопровождалось ослаблением цен на пшеницу, соя-бобы и рис.

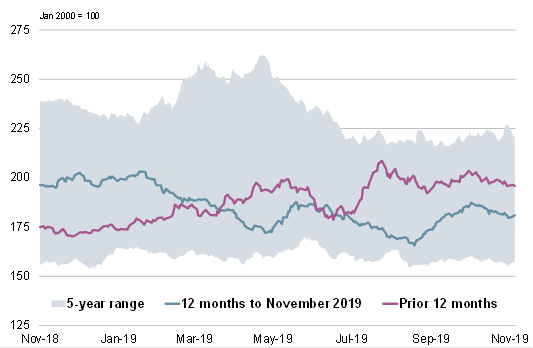

Пшеница: субиндекс GOI

На фоне обширного предложения, которое сдерживало рост мировых цен, субиндекс GOI МСЗ по пшенице снизился на 3% по сравнению с октябрьским Обзором рынка зерновых.

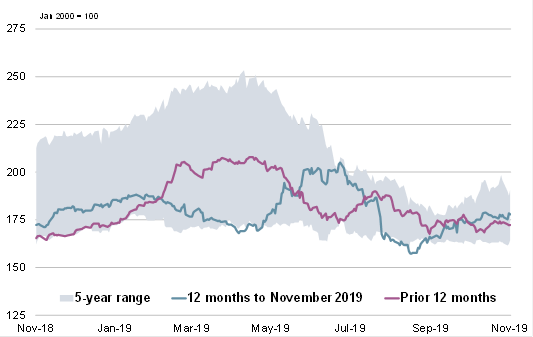

Кукуруза: субиндекс GOI

Чистый рост южноамериканских котировок, связанный с сохраняющимся высоким экспортным спросом, более чем компенсировал снижение цен в США, в результате чего субиндекс GOI МСЗ по кукурузе с прошлого месяца повысился на 2%.

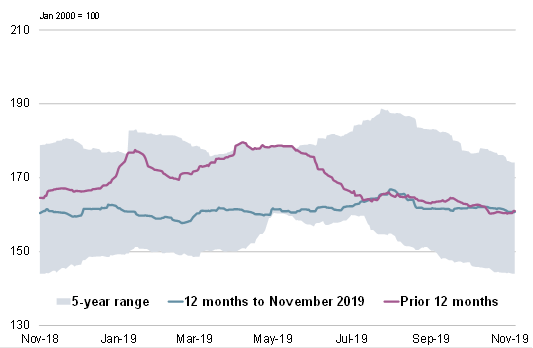

Рис: субиндекс GOI

Субиндекс GOI МСЗ по рису просел на 1%. Рыночная активность в целом отсутствовала, так как покупатели ожидали появления на рынке риса нового урожая из Индии и Таиланда.

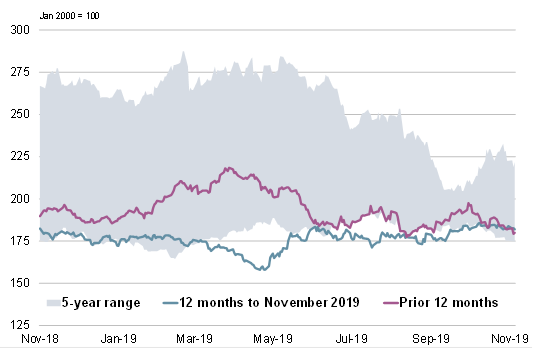

Соя-бобы: субиндекс GOI

С учетом умеренного спада во всех основных источниках в ноябре субиндекс GOI МСЗ по соя-бобам снизился на 2%.

Источник: IGC